Crise des subprimes

La crise des subprimes (en anglais : subprime mortgage crisis) est une crise financière qui a touché le secteur des prêts hypothécaires à risque (en anglais : subprime mortgage) aux États-Unis à partir de . Avec la crise bancaire et financière de l'automne 2008, ces deux phénomènes inaugurent la crise financière mondiale de 2007-2008.

La crise trouve son point de départ dans la hausse des taux directeurs de la Réserve fédérale à partir de 2005. Cette hausse, renchérissant le coût du remboursement des prêts à taux variables, s'accompagne ainsi d'un taux de défaut de 15 % en 2007 de ces crédits hypothécaires qui avaient été attribués à une clientèle financièrement fragile.

Dans le même temps, pour la première fois depuis la fin de la Seconde Guerre mondiale, les prix de l'immobilier baissent. Cette baisse, qui n'avait pas été anticipée, provoque de nombreuses faillites parmi les organismes de crédit qui avaient délivré des prêts subprimes. En effet, ces organismes se remboursent, en cas de défaut sur un prêt, en vendant le bien immobilier.

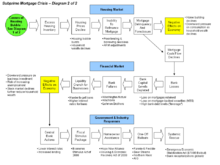

Enfin, la crise s'étendit par contagion au reste du monde, en raison de la titrisation par les banques des prêts hypothécaires. Les obligations, encapsulant des milliers des prêts hypothécaires subprimes avaient étendu les risques. Les agences de notation avaient estimé ces obligations de bonne qualité.

Ces obligations ont été souscrites par des banques, des compagnies d'assurance vie, des fonds d'investissement, des gestionnaires de sicav, des fonds de retraite. La chute de ces obligations provoque également des faillites nombreuses parmi ces acteurs économiques.

La défiance s'est étendue sur les marchés interbancaires. Les banques refusèrent de se prêter de l'argent entre elles de peur que ces banques ne détiennent des «titres toxiques» adossés aux prêts hypothécaires subprimes. Ces prises de position sont à l’origine de la crise financière mondiale de 2007 qui déboucha sur la crise bancaire et financière de l'automne 2008, entraînant le monde dans la crise économique des années 2008 et suivantes.

La crise des subprimes a instauré une méfiance envers les créances titrisées comprenant une partie de ces crédits et mis en cause l'intégrité des opérateurs des marchés financiers. Elle a mis en lumière d'importants dysfonctionnements des agences de notation et des faiblesses structurelles des systèmes de contrôle interne des institutions financières et de leurs autorités de contrôle.

Historique

[modifier | modifier le code]Aux États-Unis

[modifier | modifier le code]Croissance du marché des subprimes

[modifier | modifier le code]Le marché des « subprimes » est constitué de prêts hypothécaires immobiliers risqués pouvant être étendus à des prêts à la consommation en gageant plus de 100% de la valeur de l'habitation hypothéquée. Ces prêts sont accordés à une clientèle peu solvable (c'est-à-dire sans revenu fixe, patrimoine fixe, situation professionnelle établie ou à l'historique de crédit difficile). Cette clientèle est démarchée par des courtiers immobiliers transférant les prêts aussitôt contractés aux banques et organismes de crédit. Ce marché s'est largement développé aux États-Unis à partir de 2001, passant d'un montant de 200 milliards de dollars pour les prêts hypothécaires en 2002 à 640 milliards de dollars en 2006. Ce montant représentait 23 % du total des prêts immobiliers souscrits[1].

Les emprunteurs à risque peuvent contracter un emprunt immobilier sur ce marché, moyennant, par exemple, un taux d'intérêt révisable généralement indexé (sur le taux directeur de la Fed), majoré d'une « prime de risque » pouvant être très élevée[réf. souhaitée]. Typiquement, les premières années du prêt (1, 3 ou 5 en général) sont couvertes par un taux d'intérêt fixe promotionnel qui devient ensuite variable. Les emprunteurs hypothécaires américains ont la possibilité d'emprunter jusqu'à 110 % de la valeur de l'immeuble objet du prêt, d'avoir la possibilité de ne rembourser que la partie intérêt de leur mensualité, un intérêt d'ailleurs entièrement déductible d'impôts.[réf. nécessaire]

La croissance de ce marché a tout d'abord été encouragée par des taux historiquement bas qui ont incité les institutions de crédit à accroître la part du subprime dans leur portefeuille et à profiter des importantes marges de risque imposées à ces crédits.

En outre, à la différence des pays européens et notamment la France où l'accord des prêts est tributaire de la situation des emprunteurs (les charges de crédit ne doivent pas dépasser un tiers des revenus du ménage), il n'existait pas de législation équivalente ou prudentielle de ce type aux Etats-Unis[2].

D'autres raisons vont concourir à la création de la crise.

Le Service Fédéral Urbain (ou HUD) a obligé les institutions financières à réserver un pourcentage de prêts financiers aux ménages les moins aisés ce qui a eu pour conséquence une augmentation de 50% de l'endettement immobilier des ménages nord-américains de 1998 à 2006[2].

Or, en parallèle, à partir de 2004, les autorités américaines autorisent les établissements financiers à augmenter de 300% leurs capacités de prêts sans augmenter leurs fonds propres[2]. Déterminé par la norme Bale I (ou Ratio Cooke) datant de 1988, le ratio solvabilité bancaire imposé alors était de 8%, ce qui signifiait que pour un montant de 100 millions de dollars de crédit, un établissement financier devait avoir impérativement 8 millions de dollars de fonds propres[3].

L'augmentation continue de la valeur des biens immobiliers à laquelle est adossée le crédit hypothécaire permet également aux institutions de crédit de proposer d'augmenter le crédit des ménages emprunteurs pour financer de nouveaux achats comme un nouveau véhicule ou effectuer des travaux d'aménagement avec pour conséquence d'alourdir la dette des emprunteurs[2].

Par ailleurs, ce mouvement a été accéléré par l'utilisation de la titrisation comme outil d'évacuation du risque de crédit par les banques, utilisation encouragée par la demande croissante de produits rentables par des investisseurs et par l'afflux de liquidités disponibles à la recherche d'investissements attractifs. Ce dispositif a été utilisé par les établissements bancaires afin de se dégager de toute responsabilité dans les crédits qu'elles ont octroyés en leur permettant de ne plus attendre la fin du remboursement des prêts[2]. (Voir paragraphe : Transmission de la crise par la titrisation.)

Certains établissements financiers avaient fait du subprime leur spécialité en se spécialisant dans l'octroi de crédits subprime aussitôt revendus dans le marché de la titrisation. Cette revente élimine instantanément les risques associés au prêt pour l'établissement financier qui accorde le prêt et le risque est transmis aux acheteurs de titres de type PCAA (papier commercial adossé à des actifs). Cette déresponsabilisation des institutions prêteuses a sans doute incité certaines d'entre elles à accorder davantage de prêts à haut risque[4], l'établissement acheteur de l'obligation se retrouvant finalement seul responsable concerné en cas de défaut de remboursement de l'emprunteur[2].

La titrisation d'obligations à haut rendement bien que plus dangereuses (elles rapportent alors 50% de plus que les obligations normales à la même période) attirent l'ensemble des acteurs du monde économique à la recherche de nouveaux actifs porteurs dont des banques, des compagnies d'assurance vie, des fonds d'investissement, des gestionnaires de sicav, des fonds de retraite[2], entraînant une contamination globale. Le volume des produits structurés est passé de 2 000 à 8 000 milliards de dollars de 2002 à 2006[2].

Enfin, il est nécessaire de signaler le rôle des agences de notations (Fitch, Moody's, Standard & Poor's) qui, à la fois juge et partie, rémunérées pour noter ces produits structurés, n'ont pas alerté sur la dangerosité de ces derniers[2] (voir paragraphe ci-dessous).

Ces prêts à des personnes à la cote de crédit insuffisante ont participé à la création d'une bulle immobilière qui elle-même nourrissait la bulle de crédits : tant que l'immobilier augmente, la maison acquise et mise en hypothèque assure que l'opération ne peut que bien se terminer, puisqu'en cas de défaillance, la banque pourra rembourser le crédit en saisissant, puis en vendant la maison.

Déclenchement de la crise des subprimes

[modifier | modifier le code]

La pérennité de ce système dépend de deux conditions : d'une part, des taux d'intérêt relativement stables, et d'autre part d'une appréciation régulière de l'immobilier. Or :

- la Réserve fédérale des États-Unis (la « Fed ») a progressivement relevé son taux directeur de 1 % à 5,25 % entre 2004 et 2006[5] ;

- les prix de l'immobilier ont commencé à chuter dans plusieurs régions des États-Unis à partir de 2006. Le marché immobilier américain a perdu aux alentours de 20 % durant les 18 derniers mois précédant la crise. Ces fluctuations immobilières sont toutefois très différentes selon les États, villes et quartiers.

En effet, lorsque les premiers retards de paiement sont survenus, les banques ont saisi les biens immobiliers achetés avec les prêts, pour se rembourser. Comme une grande partie des prêts avait été octroyée à des foyers à revenus modestes, il y a eu de nombreuses saisies immobilières, qui ont été ensuite remises en vente. L'offre a donc dépassé la demande, ce qui a entraîné la baisse des prix de l'immobilier, entrainant un grippage du système[2].

Par conséquent, les emprunteurs se retrouvèrent confrontés à une hausse rapide de leurs mensualités, et les plus fragiles furent incapables de faire face à leurs remboursements. Dans un contexte de hausse du marché de l'immobilier, ou lorsqu'il est limité à des cas isolés, le défaut de paiement est couvert par les créanciers : grâce à une politique de gestion du risque, les organismes sont censés pouvoir supporter le délai nécessaire au recouvrement de créances des débiteurs en saisissant les biens portés en garantie lors de l'emprunt et en les revendant. Mais dans un contexte de baisse du marché de l'immobilier, l'organisme créancier peut se retrouver en situation difficile, surtout s'il s'agit d'un défaut de paiement en masse. Or, en 2007, le taux de non-remboursement sur ces crédits s'est élevé aux alentours de 15 %[6].

Avec la baisse du marché immobilier américain, la valeur des habitations est devenue inférieure à celle du crédit qu'elles devaient garantir. Ainsi, les établissements de crédit, censés pouvoir récupérer leurs mises en vendant les habitations hypothéquées, se retrouvèrent sans moyen rapide de redresser leur bilan, puisque vendre ces biens ne suffisait plus à couvrir leurs pertes. L'afflux de mises en vente des biens saisis a même aggravé le déséquilibre du marché immobilier où les prix se sont effondrés.

En , un site spécialisé faisait état de plus d'un million de défauts de paiement constatés[7], mais chaque constat de défaillance ne mène pas à la faillite de l’emprunteur. Les banques essaient généralement de trouver des solutions de rééchelonnement de prêts lorsqu’elles pensent que le débiteur ne traverse qu’une difficulté passagère.

Le président de la Commission bancaire du Sénat des États-Unis, Christopher Dodd, estime qu'un à trois millions d'Américains pourraient perdre leur logement à la suite de cette crise[8].

Effet de contagion sur le système bancaire américain

[modifier | modifier le code]L'insolvabilité des débiteurs et la chute des prix de l'immobilier ont provoqué la chute ou la faillite de plusieurs entreprises de prêts hypothécaires à risque ((en) subprime mortgage lenders), tels que la New Century Financial Corporation en [9], conduisant à l'effondrement du prix des actions de l'industrie du crédit.

Notons que dès le la banque HSBC avait lancé un "profit warning" en raison du relèvement de ses provisions pour créances douteuses sur le marché immobilier américain[10].

Les premiers effets sur le marché de l'emploi dans le secteur financier se sont fait sentir dès l'été 2007. Les sociétés financières américaines ont annoncé 35 752 suppressions d'emplois en , selon le cabinet Challenger, Gray and Christmas[11].

En , la Fed estimait que les pertes pour les banques pourraient s'élever de 100 à 150 milliards de dollars pour un marché de 8 400 milliards d'encours de crédit[12]. La Deutsche Bank estimait fin octobre que ce chiffre pourrait s'élever à 400 milliards de dollars[12] ; la banque d'investissement Goldman Sachs plaçait pour sa part en le curseur à 2 000 milliards de dollars[12]. En Europe de l'Ouest, toutes les banques ont apuré leurs comptes en dévoilant des pertes très importantes pour certaines d'entre elles. En France, dès l'été 2007, les grandes banques comme BNP, Société Générale, Crédit Agricole ou LCL publiaient déjà des communiqués financiers pour rassurer leur clientèle respective. Finalement, les banques françaises provisionneront 15 milliards pour l'exercice 2007.

Le Fonds monétaire international a estimé dans un rapport du [13] que « le montant des pertes pourrait atteindre quelque 945 milliards de dollars ».

Réaction du gouvernement américain à l'été 2007

[modifier | modifier le code]Le vendredi , le président américain George W. Bush a annoncé une série de mesures destinées à empêcher que les ménages qui font face à des taux d'intérêt particulièrement élevés ne se retrouvent en situation de défaut de paiement et ne soient contraints de vendre leur maison. Il a notamment proposé que la Federal Housing Administration modifie ses règles de manière à assouplir les conditions de refinancement exigées des emprunteurs, ainsi que de modifier le régime fiscal pour faire en sorte que des sommes radiées de la valeur d'une maison par des institutions financières ne soient taxées par le gouvernement fédéral. Il estime tout de même que le rôle du gouvernement américain dans ce dossier est limité, et qu'il n'est pas de son ressort de se porter à la rescousse de spéculateurs ou d'investisseurs ayant pris de mauvaises décisions.

Par ailleurs, les agences de notation (Standard & Poor's, Moody's, Fitch) sont accusées d'avoir mal évalué le risque de ces produits et, partant, la notation associée à ces produits. En outre, avec la baisse importante des émissions de produits structurés qui représentaient la moitié de leurs revenus, ces agences ont dû lancer des plans de licenciement : Standard & Poor's a annoncé le un plan pour réduire ses effectifs de 3 %[14].

Les représentants du G7 ont appelé à plus de transparence dans le travail des agences de notation[15]. L'ancienne présidente du Fonds monétaire international Christine Lagarde a développé cette position en indiquant préférer à de nouvelles lois[16] une régulation du système bancaire par lui-même. Elle a repris cette idée en , déclarant que les problèmes des marchés financiers étaient principalement dus à une absence de marché et non à son supposé excès[17].

Généralisation de la crise

[modifier | modifier le code]Au-delà de la chaîne des effets directs (insolvabilité des emprunteurs subprime, faillite des sociétés de crédit spécialisées, pertes de la part des grandes banques qui les détenaient ou travaillaient avec elles), l'essentiel des effets de la crise du subprime est indirect.

Transmission de la crise par la titrisation

[modifier | modifier le code]La première courroie de la crise réside dans le phénomène de la titrisation de créances. La titrisation est l'opération financière, méconnue de l'emprunteur, par laquelle une banque revend ses créances sur des marchés spécialisés, souvent groupées avec d'autres valeurs. Ce qui lui permet à la fois de se refinancer et de réduire son risque (qui est reporté sur les investisseurs qui achètent ces créances).

Ainsi par exemple, si un ménage emprunte une somme de 100 000 dollars sur 10 ans à son établissement financier, il doit rembourser 8 000 dollars d'intérêts. Le taux d'intérêt est plus élevé en raison du risque d'insolvabilité que fait courir le ménage à la banque qui cependant, a accepté de prêter à ce dernier en toute connaissance de cause.

L'établissement bancaire, afin de ne pas attendre l'échéance du prêt fixée à 10 ans et réduire le risque d'insolvabilité, va choisir d'émettre 1 000 obligations de 100 dollars avec un intérêt annuel de 8 dollars[2]. La créance est donc transformée en titre, ici des obligations, qu'elle va revendre à des rehausseurs de crédit (tels que FSA ou CICG). Ces derniers vont alors injecter ces obligations à haut rendement mais plus risquées avec des titres classiques afin de créer des produits structurés, qu'elles revendront elles-mêmes à leurs clients[2], ce qui entraine de facto une dilution et une contamination du risque à d'autres acteurs du monde économique.

La titrisation est devenue un phénomène courant depuis le début des années 2000. Les créances titrisées sont rachetées par des investisseurs (fonds d'investissements classiques, fonds plus spéculatifs, etc.).

Le marché du subprime a été massivement financé par la titrisation, les créances étant regroupées dans des véhicules de financement ad hoc[18] et transformées en titres négociables souscrits par des investisseurs.

Cependant, à partir du début 2007, la crise des crédits subprimes a jeté le doute sur l'ensemble des véhicules de titrisation de créances, en premier lieu les créances hypothécaires portant spécifiquement sur l'immobilier d'habitation américain ((en) residential mortgage backed security, ou RMBS), mais aussi les paquets de créances diversifiées appelés CDO ((en) Collateralised debt obligation). Ce sont en fait toutes les formes de véhicules de titrisation de crédit (ABS, RMBS, CDO et leurs variantes) qui sont devenues suspectes, aux yeux des investisseurs, au début et surtout durant l'été 2007, de peur qu'ils ne portent des créances à risque en général et subprimes en particulier[19].

Transmission par les fonds d'investissement

[modifier | modifier le code]La deuxième courroie de transmission de la crise est constituée des fonds d'investissement qui ont eux-mêmes acheté les créances titrisées.

Les crédits subprime, offrant des rendements élevés (dits « high yield ») dus au paiement par l'emprunteur d'un taux d'intérêt plus élevé que pour le marché prime, les investisseurs ont exercé une forte demande de ce type de produits afin de doper les performances de leurs fonds d'investissement ou OPCVM.

Ces fonds se sont trouvés en difficulté du fait de la chute de la valeur de leurs actifs. L'effondrement de la valeur de deux fonds d'investissement de la banque américaine Bear Stearns, révélé le , a donné le signal de la crise de confiance. L'annonce, intervenue le soir même d'une séance record au New York Stock Exchange (NYSE) (14 000 points atteints en séance), va donner le signal de la baisse[20]. Ce sont désormais tous les fonds d'investissement qui vont à leur tour devenir suspects.

Certains fonds avaient cependant, dès 2006, envisagé qu'une crise immobilière se préparait et avaient pris des positions inverses à tout le monde en spéculant sur l'effondrement des produits financiers adossés aux crédits immobiliers à risque[21].

Engagements indirects des banques

[modifier | modifier le code]En troisième lieu, ces fonds d'investissement appartiennent ou sont financés par les banques (les hedge funds se financent par effet de levier, c'est-à-dire avec peu de capitaux et beaucoup d'emprunts). Les banques reprennent donc par ce biais les risques qu'elles avaient dans un premier temps confiés aux marchés[22]. La communauté financière s'est alors rendu compte, vers la fin , que l'ensemble du système bancaire supportait des risques de crédits, non seulement dans les fonds que les banques finançaient, mais aussi dans les fonds qu'elles géraient. Ainsi, des créances titrisées à haut rendement (et donc à haut risque selon le Medaf) étaient elles-mêmes présentes dans certaines SICAV monétaires, placements jusque-là jugés sans risque, les « sicav monétaires dynamiques ». D'où une brutale chute de valorisation des sicav monétaires dynamiques dans les premiers jours d'.

Le , la première banque française par ses fonds propres[23], BNP Paribas, annonce le gel (réalisé le ) des actifs de trois fonds monétaires dynamiques OPCVM d'une valeur totale de 1,6 milliard d'euros (gérés par BNP Paribas ABS Eonia, BNP Paribas ABS Euribor et Parvest Dynamic ABS) (liés aux sécurités des prêts aux États-Unis)[24],[25]. La banque était incapable de chiffrer les actifs de ces fonds depuis que les négociations des mortgage securities étaient virtuellement arrêtées et donc empêchaient les investisseurs de pouvoir déterminer le prix de marché security. Le , BNP Paribas annonce la fin du gel. Les fonds ont rouvert courant septembre avec des décotes d'au maximum 1,21 %[26].

Les banques américaines mieux averties des dangers des « obligations adossées à des actifs » (CDO) se débarrassent de leurs engagements sur le marché principalement vers les banques européennes (Landesbank...) qui gorgées de liquidités cherchent des produits qu'elles estiment peu risqués.

Synthèse de la crise

[modifier | modifier le code]La crise des subprimes s'est déclenchée au deuxième semestre 2006 avec le krach des prêts immobiliers (hypothécaires) à risque aux États-Unis (les subprimes), que les emprunteurs, souvent de condition modeste, n'étaient plus capables de rembourser. Révélée en par l'annonce d'importantes provisions passées par la banque HSBC, elle s'est transformée en crise ouverte lorsque les adjudications périodiques n'ont pas trouvé preneurs en . Compte tenu des règles comptables en cours, il est devenu impossible de donner une valeur à ces titres qui ont dû être provisionnés à une valeur proche de zéro. En même temps, les détenteurs ne pouvaient plus liquider leur créance. La défiance s'est installée envers les créances titrisées (ABS, RMBS, CMBS, CDO) qui comprennent une part plus ou moins grande de crédits subprime, puis envers les fonds d'investissement, les OPCVM (dont les SICAV monétaires) et le système bancaire susceptibles de détenir ces dérivés de crédit.

Cette crise de confiance générale dans le système financier a causé une première chute des marchés boursiers à l'été 2007 provoquée par un arrêt temporaire de la spéculation. Le trouble était désormais localisé dans le marché interbancaire qui permet le refinancement des banques. La méfiance dans la liquidité des « collatéraux » et l'incertitude sur la localisation des titres contaminés ont progressivement bloqué les relations interbancaires et commencé à mettre en difficulté nombre de banques à travers le monde. Les banques ne se prêtent plus entre elles, dans l'incertitude que l'établissement emprunteur ne puisse plus rembourser après avoir fait faillite, entrainant de facto une chute de l'activité interbancaire conduisant à une crise économique[2].

Les autorités ont d'abord cru à une crise de liquidité bancaire et les banques centrales n'ont cessé d'injecter massivement des liquidités dans le marché interbancaire. Le feu va ainsi être couvert jusqu'à ce que les premières faillites apparaissent, puis gagnent les premiers rôles de la finance internationale en .

Total de 500 milliards de perte et 300 milliards de recapitalisation

[modifier | modifier le code]À partir de l'été 2007, les banques du monde entier ont dû passer chaque trimestre dans leurs comptes des dépréciations de la valeur de leurs actifs liées aux subprimes, en particulier les ABS et les CDO. De l'été 2007 à l'été 2008, ces dépréciations ont totalisé 500 milliards de dollars, ce qui a fait chuter d'autant les capitaux propres des banques. Certaines ont épongé ces pertes grâce à des augmentations de capital, en vendant en bourse de nouvelles actions.

Ces augmentations de capital ont totalisé 300 milliards de dollars de la mi-2007 à la mi-2008[27]. Plusieurs fonds souverains, de pays asiatiques notamment, ont ainsi pris des participations significatives au capital des grandes banques américaines.

Mais ces recapitalisations sont restées inférieures de 200 milliards de dollars aux pertes constatées, une majorité de banques préférant reconstituer leurs réserves par une diminution de leur activité traditionnelle de crédit et se contentant de respecter au strict minimum les ratios de solvabilité.

Colère et stupéfaction des épargnants

[modifier | modifier le code]Les banques qui ont lancé des produits monétaires « dynamiques » doivent faire face à la stupéfaction de leurs clients qui pensaient avoir investi à court terme et sans aucun risque dans les titres les plus liquides et qui ne peuvent plus récupérer leurs fonds. Jamais ils n'auraient cru prendre un risque en capital sur des titres de trésorerie à court terme. Ils découvrent que le concept de « dynamisme » recouvre en fait l'inclusion d'une partie du marché des crédits immobiliers américains à risque dans leur patrimoine « sans risque » sans qu'ils aient jamais été mis au courant. Partout à travers le monde les relations entre banques et clientèle se tendent. Beaucoup de ces titres ont été incorporés dans les comptes des particuliers et des trésoriers d'entreprise après le déclenchement de la crise immobilière américaine pendant tout le premier trimestre 2007[réf. souhaitée]. Des banques, notamment en France, ont racheté aux banques américaines, en contrepartie de très fortes commissions, des crédits devenus plus que dangereux.[évasif] Les plaintes commencent à s'accumuler dès l'été 2007. Elles conduiront certaines banques à rembourser les fonds subprimes qui avaient été mis dans le portefeuille de leurs SICAV monétaires, au moins pour leur clientèle « non avertie ». Ce sera par exemple le cas de ODDO en France au [28].

D'importants retraits de fonds ont lieu dans les banques qui ne suivent pas cette politique. UBS en Suisse perd une part considérable des fonds dont elle assurait la gestion, ce qui aggrave sa crise de liquidité. Elle devra chercher en panique des ressources nouvelles auprès de bailleurs moyen-orientaux en même temps que toutes ses opérations « subprimes » aux États-Unis s'effondrent.[réf. souhaitée]

La panique et la colère des épargnants qui se voient floués est un multiplicateur de la crise de liquidité[réf. souhaitée].

Premières nationalisations, au Royaume-Uni et aux États-Unis

[modifier | modifier le code]Au printemps 2008, le gouvernement britannique nationalise la banque Northern Rock victime d'une ruée sur ses dépôts comme on n'en avait plus vu au Royaume-Uni depuis des décennies. Mais il a fallu attendre l'automne pour voir d'autres nationalisations : le , les sociétés de refinancement américaines Freddy Mac et Fannie Mae sont prises en charge, puis l'assureur AIG le le lendemain de la faillite acceptée de la banque Lehman Brothers qui a exposé l'ensemble du système bancaire américain. En Europe continentale, Fortis a été la première grande banque nationalisée, le . Au Royaume-Uni, trois des quatre plus grandes banques ont accepté le le principe d'une recapitalisation imposée par le premier ministre Gordon Brown. Le , la France et l'Allemagne ont annoncé aussi qu'elles pourraient éventuellement recapitaliser des banques mais sans donner de noms.

Restructuration des banques d'affaires américaines à la suite de la faillite de Lehman Brothers

[modifier | modifier le code]Tous les établissements n'ont pas été secourus. Le , le gouvernement américain a laissé la banque d'affaires Lehman Brothers faire faillite sans intervenir, après s'être assuré que ses créanciers étaient assez nombreux pour que l'impact soit dispersé. Cette décision a obligé les banques à prendre des mesures d'urgence. Pour bénéficier du soutien de la FED, plusieurs grandes banques d'investissement américaines se transforment en banque de dépôts. D'autres se font racheter afin de sauver leur activité : Bear Stearns, Merrill Lynch, Washington Mutual et Wachovia.

Ces banques d'affaires étaient en première ligne dans la fabrication des CDS et des CDO, dont elles ont gardé une grande partie dans leurs comptes, toutes n'ayant pas eu comme Goldman Sachs, l'astuce de s'en débarrasser en masse auprès d'autres institutions financières ou de leur clientèle privée au dernier trimestre 2006 et au premier semestre 2007. Les mécanismes d'assurance s'avèrent vains compte tenu de l'importance des sommes concernées. Assureurs et rehausseurs de crédit ne disposent pas d'assez de capitaux propres pour tenir des engagements qu'ils n'ont pas su apprécier correctement et qui ne sont pas provisionnés suffisamment[3]. Ils se sont retrouvés en faillite, entraînant celle de clients aussi « prestigieux » que la banque d'affaires Merrill Lynch. Elle portera plainte…

L'effet est catastrophique : désormais partout la population craint non seulement pour son épargne placée mais aussi pour ses dépôts en banque.

Plans de sauvetage dans de nombreux pays

[modifier | modifier le code]Aux États-Unis, l'État s'est résolu à procéder à la nationalisation au cas par cas d'établissements en difficultés, après avoir présenté début , sans grand succès, puis fait voter en deux temps début octobre, le plan Paulson, qui prévoit que l'État rachète 700 milliards de dollars d'actifs à risque. En Europe, les différents plans nationaux annoncés autour du week-end des 11 et se chiffrent à 1 700 milliards d'euros, comprenant des garanties de refinancement, mais aussi des mesures de recapitalisation-nationalisation, dont le détail est annoncé au Royaume-Uni vers la fin d'octobre.

Dans la semaine qui avait précédé, les marchés boursiers européens avaient tous perdu plus de 20 %. La crainte d'une sous-capitalisation globale et durable du système bancaire, nuisible à l'économie, avait entraîné dès l'été 2008 une crise de solvabilité, suivie à partir du d'un krach boursier d'autant plus profond qu'il intervenait après un an de baisse régulière de la bourse. En France, l'indice CAC 40 a ainsi perdu 22 % de sa valeur en une seule semaine, du 6 au .

La crise avait entraîné depuis le début 2008 une raréfaction progressive et de plus en plus marquée du crédit bancaire à travers le monde, ce qui a aggravé le ralentissement économique en cours. Le krach boursier de la semaine du 6 au a ainsi accompagné de très mauvais indicateurs économiques pour le mois de septembre, en Europe comme aux États-Unis.

La Banque centrale européenne est intervenue à partir de 2010 pour racheter aux banques et aux investisseurs des titres de pays surendettés. Par la suite, elle a mené plusieurs programmes d’assouplissement quantitatif. En juin et , elle a racheté pour plus de 10 milliards d’euros de titres de dette privée, afin de soutenir les cours des obligations et de contenir le risque d’un krach sur le marché obligataire. D'autre part, les banques centrales ont eu recours à une forte baisse de leurs taux directeurs, jusqu'à entrer dans des taux négatifs. L’opération s’est soldée par un échec : les taux bas n’ont pas généré de hausse d’activité économique, mais un gonflement inédit de la sphère financière et un accroissement de l’instabilité[29].

Rôle des rehausseurs de crédit

[modifier | modifier le code]Les banques françaises ont été parmi les plus actives dans le développement des rehausseurs de crédit : deux d'entre elles ont pour principal actionnaires des groupes français : CIFG (Caisses d'Epargne) et FSA (Dexia - Crédit Local de France)

Les rehausseurs de crédit sont au cœur du système, en créant une demande inespérée pour les créances hypothécaires risquées ABS, issus des subprimes. Ils mélangent ces ABS avec d'autres créances moins risquées, pour créer des CDO, placements présentés aux investisseurs sous la notation financière la plus sûre, le AAA. Ce tour de passe-passe fait croire à un placement à la fois sûr et très rentable. Or en finance, forte rentabilité et risque minime ne vont normalement pas de pair (cf. couple rendement-risque).[réf. nécessaire].

Le taux d'intérêt élevé des ABS, regroupements de subprime, augmente le rendement total du placement CDO, tandis que le caractère plus sûr des autres créances est censé suffire à garantir sa sécurité.

Les banques ont donc vu le système des CDO sous l'angle du succès très rapide d'un placement de père de famille, jugé à la fois sûr et rentable, et ont multiplié des produits dit « garantis », qui se sont vendus comme des petits pains chez les épargnants. La croissance de la demande a tiré à son tour celle des créances immobilières risquées (subprime), qui se voyaient offrir ainsi un débouché inespéré.

Rôle des agences de notation

[modifier | modifier le code]Les agences de notation financière (Moody's, Standard and Poor's, Fitch, etc.) ont pendant plusieurs années donné la meilleure notation financière (AAA) aux placements de type CDO avant de se rendre compte qu'il fallait brutalement l'abaisser. Le plus souvent, ces agences de notation financière se sont contentées de collecter les données communiquées par les créateurs des titres financiers : les organismes de crédit immobilier dans le cas des ABS, les rehausseurs de crédit pour l'émission des CDO, et les banques dans le cas des contrats d'échanges censés protéger contre le risque de non remboursement, appelés CDS.

Cette indulgence peut s'expliquer par le fait que les rehausseurs de crédit soient devenus du fait de leur croissance des clients importants pour les agences de notation financière, pour la notation des CDO qu'ils émettaient. Par ailleurs, ces CDO ont trouvé une clientèle importante dans les réseaux commerciaux des banques, elles aussi clientes stratégiques des agences de notation. L'analyste financier d'une agence de notation financière avait donc commercialement intérêt à ne pas se poser trop de questions.

Rôle des règles comptables

[modifier | modifier le code]Les efforts pour donner de la vérité aux bilans avaient conduit les autorités internationales à proposer des règles de valorisation des actifs à leur valeur du moment et non plus comme précédemment à leur coût d'achat historique. En cas de blocage des adjudications, il n'y a plus de marché, donc plus de prix actuel. Les normes comptables IFRS disaient : il faut les provisionner à zéro. Des pertes virtuelles devenaient donc des pertes actuelles et immédiates. Compte tenu des autres règles prudentielles, il fallait pour les banques aussitôt compléter leur capital au moment même où la valeur boursière de leurs actions était mise à mal. Le blocage des adjudications de a donc entraîné mécaniquement une série d'effets de bords comptables et boursiers particulièrement pénalisants. On dira que les règles comptables étaient « procycliques », c'est-à-dire qu'elles aggravaient la crise. La révision des règles comptables a dès lors été mise en chantier partout. Aujourd'hui dans nombre de pays, les anciennes règles d'actualisation des valeurs de titres ne sont plus appliquées.

Rôle des produits financiers complexes

[modifier | modifier le code]CDO et CDS sont des contrats compliqués qui ont été mis au point à partir du milieu des années 1990 par des spécialistes de la banque-assurance, utilisant des lois de probabilité dont l'actuariat a l'habitude. Cette innovation financière a d'abord été vue avec méfiance, malgré la caution de prix Nobel de l'économie comme l'économiste américain Robert Merton, fondateur de LTCM qui fera une faillite gravissime en 1997[30], dans les turbulences de la crise dites des « pays émergents». Bien que ces contrats complexes n'aient pas concerné seulement les produits liés aux prêts hypothécaires à risque, ils ont joué leur rôle pour masquer la réalité du risque qui était diffusé dans l'ensemble des circuits financiers mondiaux. La caution donnée par le président de la FED, Alan Greenspan, à ces techniques que certains cherchaient à réguler, provoquera leur envolée sur les marchés internationaux bien qu'ils fussent incompris de la plupart des dirigeants des banques et pire encore par les superviseurs internes et externes du risque. La crise forcera les banques à fermer la plupart des départements qui s'occupaient de ces montages. Néanmoins, les changes flottants continuent d'imposer des mécanismes de hedging comme les credit default swap (CDS) et différentes formes de swaps dont l'encours reste très élevé, sans que les risques associés puissent être réellement appréciés. C'est pour cela que l'on parle dans les coulisses du G20 de créer une chambre de compensation internationale des CDS afin de sortir des opérations de gré à gré (OTC) qui empêchent d'apprécier les risques et de les valoriser.

Causes évoquées

[modifier | modifier le code]Politique monétaire

[modifier | modifier le code]La politique des taux bas :

Les causes réelles de cette crise ne sont toujours pas clairement explicitées. Elles sont imputées à la Federal Reserve Bank, qui, après avoir pratiqué entre 2003 et 2004 des taux directeurs faibles afin de soutenir l’économie américaine à la suite de la crise des valeurs technologiques de mars 2000 et les attentats de 2001, a décidé un rehaussement brutal de ces taux. La politique monétaire des taux faibles a permis de relancer la croissance de 1% en 2000 jusqu’à 4% en 2004.

Les taux d'intérêt bas ont incité à l'emprunt, aussi bien qu'à la recherche par les prêteurs de suppléments de rémunération, obtenus par le développement de prêts risqués à des emprunteurs peu solvables, avec des taux d'intérêt plus élevés.

Parmi les responsables politiques ayant favorisé directement les conditions de cette crise par des mesures économiques et sociales, The Guardian cite Bill Clinton, George W. Bush, Gordon Brown, ainsi que, dans le domaine de la finance, les PDG anciens et actuels de la compagnie d'assurance American International Group Inc., des banques Goldman Sachs, Lehman Brothers, Merrill Lynch, Halifax-Bank of Scotland, Royal Bank of Scotland, Bradford & Bingley, Northern Rock, Bear Stearns, Banque d'Angleterre[31].

Cette politique de bas taux a été justifiée par la volonté de la Federal Reserve Bank d'éviter la récession aux États-Unis à la suite de l'éclatement de la bulle internet à partir de et aux attentats du 11 septembre 2001. Ainsi, durant l'année 2001, Alan Greenspan abaisse onze fois le taux directeur de la Federal Reserve Bank, le ramenant à 1,75 %.

Alan Greenspan continue les baisses jusqu'à ramener le taux à 1 % en juillet 2003, le plus bas niveau depuis 1954. Ce taux plancher restera en vigueur un an. Compte tenu de l'inflation, les taux d'intérêt sont donc devenus négatifs.

La politique du relèvement des taux :

La justification du relèvement soudain de ces taux directeurs qui a factuellement provoqué une crise mondiale n’est toujours pas clairement expliquée.

Le taux a été remonté 17 fois, d'abord par Alan Greenspan puis par Ben Bernanke, pour atteindre 5,25 % au milieu de l'année 2006. Greenspan a été d'autant plus mis en cause lorsque l'on a appris en 2007 qu'il avait été prévenu dès 2002 au sein du conseil de la Fed des dangers du marché des subprimes par Edward Gramlich[32],[33].

Politique fiscale

[modifier | modifier le code]Aux États-Unis les intérêts hypothécaires sont déductibles de l'impôt, ce qui incite les propriétaires à s'endetter. Aussi, le droit américain autorise les propriétaires à abandonner leurs dettes en cédant leur maison.

Le Community Reinvestment Act (CRA) a limité le pouvoir des institutions financières de refuser des prêts (ce point est sujet à controverse).

Politique du logement et dispositions hypothécaires

[modifier | modifier le code]le Department of Housing and Urban Development (HUD) a imposé des cibles aux institutions financières de façon que la clientèle moins fortunée ait accès au crédit hypothécaire[34]. Ainsi, par exemple, en 2005, 52 % des hypothèques rachetées par Freddie Mac et Fannie Mae devaient provenir de ménages gagnant moins que le revenu médian de leur région et 22 % de ces prêts devaient être accordés à des ménages gagnant moins de 60 % du revenu médian. C'était une mesure d'accession à la propriété.

Les institutions financières pouvaient accepter de prêter jusqu'à 110 % de la valeur du bien hypothéqué au motif que les prix de l'immobilier n'avaient jamais baissé depuis la guerre et qu'il était toujours possible de reprendre le bien à sa valeur de prêt. Un emprunt subprime comprenait donc une sorte de prime d'assurance tenant compte du taux de défaillance plus important sur les prêts à des catégories pauvres de la population, mais ignorant l'éventualité d'une baisse de la valeur gagée.

Le développement des prêts hypothécaires rechargeables (voir hypothèque rechargeable) a permis de soutenir la consommation dans le contexte de ralentissement économique à partir de 2001. Cela a eu pour conséquence que si le prix de la maison augmentait, et il le fera pendant près de dix ans continument et de façon très importante, l'emprunteur avait la possibilité d'augmenter son emprunt à proportion. Le retournement du marché de la construction en 2006 avec une première baisse des prix allait mettre en jeu ce mécanisme pour des millions de prêts, provoquant saisies immobilières (foreclosures) et expulsions.

Titrisation des prêts

[modifier | modifier le code]Outre les transgressions des règles de prudence régissant la distribution du crédit, l'ampleur de cette crise vient du contournement des ratios réglementaires de solvabilité bancaire par la titrisation des créances américaines risquées. Celles-ci furent en parties revendues sous forme d'obligations à des épargnants un peu partout dans le monde donnant à cette crise une dimension mondiale[35]. Mais de nombreuses banques américaines ou étrangères avaient acquis pour leur gestion propre des CDOs. Selon une étude effectuée par des journalistes d'investigation américains, les plus importantes banques américaines auraient agi de façon à favoriser une crise économique[36].

Procédures judiciaires

[modifier | modifier le code]La Securities and Exchange Commission engage, au printemps 2009, un procès contre le fondateur et contre deux autres dirigeants de Countrywide Financial, l'un des grands émetteurs de crédit subprime[37]. Selon Robert Khuzami, directeur de la division judiciaire de la SEC, « leurs propres memos montrent qu'ils connaissaient les difficultés, les incertitudes de leurs activités et qu'ils ont choisi de ne pas les partager avec les actionnaires. »[37]

Conséquences

[modifier | modifier le code]Notes et références

[modifier | modifier le code]- Le Figaro Economie, 9 octobre 2007, p. 18

- « Les petits et les gros profiteurs de la crise : Sam' suffit plus », Le Canard Enchaîné, , p. 20-21

- « Ratio de solvabilité bancaire », sur lafinancepourtous.com, (consulté le )

- Sexe, mensonges et hypothèque - Daniel Germain, LesAffaires.com, 1er février 2009 (voir archive)

- (en) Intended federal funds rate, Change (basis points) and Level - Réserve fédérale des États-Unis

- « Comment la crise a-t-elle commencé ? », sur economie.gouv.fr (consulté le )

- (en) U.S. Foreclosures

- Le Figaro, 22 août 2007[source insuffisante]

- « Crise de l'immobilier à risque aux États-Unis : New Century en faillite », Les Échos, 3 avril 2007, p. 29

- Jean-Marie Warêgne, Les crises financières: les errements de la finance, Monee, Amazon, , 630 p. (ISBN 9798649767606), p. 235-238

- « Le marché du travail américain miné par la crise des subprimes », Le Devoir, 6 septembre 2007, p. b3.

- « Subprimes : les banques pourraient perdre 2 000 milliards de dollars », Le Monde, 21 novembre 2007, p. 13

- Rapport sur la stabilité financière dans le monde - avril 2008 - FMI [PDF]

- « Les agences de notation dans la tourmente de la crise des subprimes », La Tribune, 10 janvier 2008

- Marchés financiers : le G7 réclame plus de transparence - Challenges, 9 octobre 2007

- Interview au Financial Times, 8 octobre 2007[source insuffisante]

- Entretien sur France 24, 20 septembre 2008

- Special Purpose Vehicle aux États-Unis ou fonds commun de créance en France

- Lire notamment Les Techniques de titrisation montrées du doigt, in Les Échos, 20 août 2007

- Les Échos, 19 juillet 2007[source insuffisante]

- Le plus notable est le fonds d'investissement Paulson & Co de New York, dirigé par John Paulson, un ancien de Bear Stearns dont la rémunération en 2007 a été estimée à trois milliards de dollars. Voir par exemple Les 100 meilleurs courtiers ont gagné plus de 30 milliards de dollars en 2007, article paru dans le journal Les Échos, édition du 6 avril 2008

- « En se défaisant d'une main des risques, elles les ont repris d'une autre en investissant sur ces mêmes marchés [CDO, ABS, CMBS] à travers des fonds tels les « monétaires dynamiques ». » — Les banques dans la tempête, Sylvain de Boissieu, in Investir n°1753, 11 août 2007

- Palmarès des 100 premières banques européennes, Les Échos, juillet 2007 (sur exercice au 31 décembre 2006)

- "Subprime" : la suspension de trois fonds BNP Paribas ravive l'inquiétude des marchés - Les Échos, 9 août 2007.

- La Tribune

- « Subprime » : le dernier fonds gelé par BNP Paribas rouvre sur une baisse de 1,21 % - Les Échos, 3 septembre 2007.

- Sylvain de Boissieu, Banques : le tournant stratégique, in Investir, 9 août 2008, p. 29

- Fonds monétaires dynamiques : point de la situation - Communiqué de presse, ODDO, 6 septembre 2007 [PDF]

- Frédéric Lemaire & Dominique Plihon, « Le poison des taux d’intérêt négatifs », sur Le Monde diplomatique,

- Le système bancaire dans la tourmente - Ibrahim Warde, Le Monde diplomatique, novembre 1998

- Julia Finch, article du Guardian du 26 janvier 2009.

- (en) Greenspan Criticized for Characterization of Colleague - The New York Times, 9 avril 2010

- Edward Gramlich, cassandre des subprimes - Le Tigre, 22 mars 2011

- (en) How Government Stoked the Mania - The Wall Street Journal, 3 octobre 2008

- Dominique Doise, associé du cabinet d'avocats Alérion, in Subprime : le prix des transgressions/ Subprime: Price of infringments, Revue de droit des Affaires internationales (RDAI) / International Business Law Journal (IBLJ), N° 4, 2008 [lire en ligne]

- Les banques ont délibérément provoqué la crise - Le Devoir, 7 mai 2009

- La SEC lance le grand procès de la crise du subprime - Virginie Robert, Les Échos, 5 juin 2009

Voir aussi

[modifier | modifier le code]Bibliographie

[modifier | modifier le code]- Paul Jorion, Vers la crise du capitalisme américain?, 2007, La Découverte, Paris

- Paul Jorion, L'Implosion. La finance contre l'économie : ce qu'annonce et révèle la crise des subprimes, 2008, Fayard, Paris

- Dominique Doise, Subprime : le prix des transgressions/ Subprime: Price of infringments, Revue de droit des affaires internationales (RDAI) / International Business Law Journal (IBLJ), No 4, 2008 [lire en ligne]

- Patrick Artus, Jean-Paul Betbeze, Christian de Boissieu et Gunther Capelle-Blancard, La Crise des subprimes Conseil d'analyse économique, [lire en ligne] [PDF]

- Regards sur la crise. Réflexions pour comprendre la crise… et en sortir, ouvrage collectif dirigé par Antoine Mercier avec Alain Badiou, Miguel Benasayag, Rémi Brague, Dany-Robert Dufour, Alain Finkielkraut, Élisabeth de Fontenay, Annie Le Brun, Jean-Pierre Le Goff, Claudia Moatti, Marie-José Mondzain, Marc-Alain Ouaknin, Michèle Riot-Sarcey, Michel Schneider, Bernard Stiegler, Paul Thibaud, Paul Virilio, Jean-Pierre Winter, Paris, Éditions Hermann, 2010

- Michael Lewis, Le Casse du siècle: The Big Short, 2010, W.W. Norton & Company Ltd.

- Gérard Valin, L'Allemagne et la France face à la crise d'hyperspéculation globale, "Allemagne, d'Aujourd'hui", avril-juin 2009

- Gérard Vali, Les banques centrales prisonnières des marchés financiers, "Revue politique et parlementaire", 4ème trimestre 2020

- Gérard Valin, Irénée et Pierre-Bling-Bling Bank, L'Harmattan, 2021, (isbn 978-2-343-24316-0)

- Jean-Marie Warêgne, Les crises financières: les errements de la finance,2020, Ilinois,Amazon,(ISDN:9798649767606)

Filmographie

[modifier | modifier le code]- Charles H. Ferguson, Inside Job, Sony Pictures Classics, .

- Terence McKenna et Michelle Gagnon, Krach - Les dessous de la crise économique mondiale, Radio-Canada, 2011, 4 épisodes, Canada, Lien web

- Adam McKay, The Big Short : Le Casse du siècle, Plan B Entertainment, Regency Enterprises, 2015; ce film expose la défaillance des emprunteurs subprimes à l'origine de l'éclatement de la bulle immobilière. La crise immobilière s'étend à la finance par la titrisation des prêts subprimes. Des financiers anticipant la crise s'assurent par des dérivés et en tirent profit.

- Margin Call, de J. C. Chandor, avec Simon Baker (2011), le film raconte les premières 36 heures de ce qui sera l'une des plus grandes crises économiques mondiales.

- Ramin Bahrani, 99 Homes, 2014, consacré aux expropriations consécutives à la crise des subprimes.

Articles connexes

[modifier | modifier le code]- Causes de la bulle immobilière américaine des années 2000

- Chronologie de la bulle immobilière américaine des années 2000

- Bulle immobilière américaine des années 2000

- Krach immobilier américain des années 2000

- Liste des crises monétaires et financières

- Impact de la crise des subprimes sur l'industrie automobile américaine

- Économie des États-Unis

- Actifs toxiques

- Bulle immobilière

- Bulle (économie)

- Effet de levier inversé

- Effet domino

- Subprime

- Resserrement du crédit

- Crise économique mondiale des années 2008 et suivantes

- Crise bancaire et financière de l'automne 2008

- Scandale des saisies immobilières

- Crise de liquidité

- Crise financière

- Plan Paulson

- Histoire des bourses de valeurs

Liens externes

[modifier | modifier le code]- Notices dans des dictionnaires ou encyclopédies généralistes :

- La finance globale et sa crise - Site actualisé de François Morin

- Crise des "subprimes" : le point de vue de deux économistes - Elie Cohen et Augustin Landier, Le Monde,

- La Crise financière des subprimes - Synthèse d'actualité sur Melchior.fr

- La Crise des subprimes - Synthèse

- Pierre-Antoine Delhommais, Claire Gatinois, Anne Michel, « Crise des subprimes : La crise financière en questions », sur LeMonde.fr,