Bulle immobilière américaine des années 2000

La bulle immobilière américaine des années 2000 était une bulle immobilière observée à l'échelle nationale aux États-Unis sur l'ensemble du marché immobilier américain et en particulier en Californie, Floride, Nevada, Oregon, Colorado, Michigan, les États du Nord et du Sud-Ouest.

Sur le plan national, un pic de l'indice des prix immobiliers a été observé début 2005. Le déclin brutal commencé début 2006 [1] par la crise des subprimes se poursuit toujours à l'heure actuelle[Passage à actualiser] avec une baisse observée le par l'indice Case-Shiller des prix immobiliers [2].

L'augmentation du nombre de saisies et expropriations en 2006-2007 à la suite de la baisse des prix a provoqué la crise financière de 2007-2008 se répercutant sur les différentes catégories du secteur des prêts hypothécaire américains (crédits subprime, Alt-A, prime). En , le secrétaire du Trésor américain, à l'époque Henry Paulson, a qualifié l'explosion de la bulle immobilière comme « le risque le plus important pour notre économie »[3].

L'explosion de la bulle immobilière a eu non seulement un impact direct sur la valeur nette des habitations mais également sur le marché hypothécaire américain, les promoteurs, les constructeurs, les commerces de détail spécialisés, les hedge funds ainsi que les banques étrangères[4] provoquant une récession à l'échelle nationale puis mondiale.

Les craintes liées aux importantes conséquences possibles sur l'économie américaine de l'explosion de la bulle immobilière américaine ont amené le président George W. Bush et le président de la Réserve fédérale Ben Bernanke à procéder à un sauvetage limité des propriétaires en difficulté pour rembourser leur crédit hypothécaire[5]. En 2008, le gouvernement américain a alloué 900 milliards de dollars en prêts et sauvetages divers dont environ la moitié de la somme aux agences quasi-gouvernementales : la Federal National Mortgage Association (Fannie Mae), la Federal Home Loan Mortgage Corporation (Freddie Mac) et la Federal Housing Administration[6].

Contexte

[modifier | modifier le code]

Une bulle immobilière peut survenir à l'échelle locale ou globale au niveau d'un marché immobilier.

Les dernières phases de la bulle sont caractérisées par des hausses rapides de la valeur des biens jusqu'à atteindre des niveaux irrationnels par rapport aux revenus, au ratio prix/loyer et enfin par rapport aux différents indices de solvabilité. Cette phase est généralement suivie d'une baisse générale des prix immobiliers laissant les acquéreurs dans une position de negative equity où la dette liée au prêt immobilier est bien supérieure à la valeur du bien immobilier.

Les causes sous-jacentes d'une bulle immobilière sont complexes. De nombreux facteurs ont été suggérés par les économistes comme des taux d'intérêt faibles, une politique accommodante de prêts de la part des banques et enfin une fièvre spéculatives[4],[8],[9],[10],[11]. Cette bulle peut être reliée à la bulle internet des années 1990[7],[12],[13],[14],[15].

La bulle immobilière américaine coïncide également avec de nombreuses autres observées au Royaume-Uni, en Espagne, France, Belgique, Pologne, Hongrie, Roumanie, Ukraine, Russie, Maroc, à Hong Kong et en Corée du Sud[16],[17],[18] qui, pour le marché américain a commencé en 2004 – 2005[19],[20],[21],[22],[23],[24].

L'ancien responsable de la banque centrale américaine Alan Greenspan qui a fortement baissé les taux d'intérêt à court terme afin de limiter la récession de 2001-2002 a reconnu le fait qu'il existait une bulle dans le domaine de l'immobilier[25],[26] et il a également admis, au début de la crise des subprimes, « Je n'en ai pris conscience que très tardivement en 2005 et 2006 »[27].

La crise des subprimes a été engendrée par l'impossibilité pour un grand nombre de propriétaires de rembourser les mensualités de leur emprunt lorsque le taux variable, initialement beaucoup plus bas durant la période promotionnelle, s'est ajusté au taux usuel du marché. Le président-directeur général de l'agence hypothécaires Freddie Mac, Richard F. Syron (en), qui a reconnu « Il y avait une bulle »[28], ainsi que l'économiste Robert Shiller préviennent que la valeur des biens immobiliers est surévaluée et que la correction durera des années avec probablement plusieurs milliers de milliards de $ de pertes sur la valeur des biens [28]. Greenspan alerte sur une forte baisse possible à deux chiffres des biens immobiliers, bien supérieure à celle envisagée par la plupart des personnes[26]. Les problèmes pour les accédants à la propriété possédant un bon historique de crédit apparaissent mi-2007 provoquant aussi une mise en garde du plus grand prêteur américain, Countrywide Financial, qu'une reprise dans le secteur ne pourrait pas être espérée au moins avant 2009 parce que les prix baissaient à un rythme jamais observé sauf peut-être durant la grande dépression[29].

L'impact de l'explosion de la valeur des biens immobiliers sur l'économie américaine depuis la récession de 2001-2002 a été un important facteur de reprise économique parce qu'une part significative du boom de la consommation des ménages a été reliée à l'explosion du refinancement hypothécaire qui a permis à de nombreuses personnes à la fois de réduire le montant de la traite de leur prêt immobilier avec des taux d'intérêt plus bas et d'extraire des liquidités du capital de leur maison, la valeur de cette dernière ayant fortement augmenté[8]. Généralement, il est souvent admis qu'une bulle ne peut être détectée qu'après-coup par les nombreux acteurs lors de la phase de correction et du retour vers la tendance historique.

Chronologie

[modifier | modifier le code]Identification de la bulle immobilière

[modifier | modifier le code]Bien qu'il soit communément admis qu'une bulle spéculative est difficile à identifier avant son explosion, plusieurs économistes (principalement fin 2004 et au début 2005), en observant de nombreux facteurs économiques, ont déclaré qu'il y avait une bulle immobilière aux États-Unis[7],[18],[30],[31],[32],[33],[34],[35]. Néanmoins, le fait qu'il n'y aurait pas eu de mises en garde au sujet d'une possible crise a été balayé en par le New York Times qui relate le fait que Richard F. Syron (en), le président général de Freddie Mac a reçu une note de David Andrukonis, l'ancien responsable de la gestion des risques en 2003 sur le fait que Freddie Mac finançait des prêts risqués qui menaçaient la stabilité financière de la société. Dans cette note, M.. Andrukonis a écrit que « ces prêts seraient susceptibles de causer un énorme risque financier et sur la réputation de l'entreprise et du pays » [36]. L'article révèle que plus de deux douzaines de hauts responsables ont reconnu que M. Syron avait simplement décidé d'ignorer ces mises en garde. D'autres avertissements datent de 2001 lorsqu'un des membres du conseil supérieur de la Réserve fédérale Edward Gramlich posa la question des risques causés par les prêts à risques dits subprimes[37]. L'agence Reuters rapporte en qu'un analyste de Merrill Lynch a émis des craintes sur le fait que des entreprises pourraient souffrir de leurs investissements dans les prêts subprimes. Le magazine Economist spécifie que « la hausse mondiale des prix immobiliers est la plus grande bulle de l'histoire » [38] impliquant que toute explication de la bulle immobilière doit tenir compte de causes globales mais également de facteurs spécifiques à ceux des États-Unis. Le responsable de la Réserve Fédérale, Alan Greenspan a déclaré mi-2005 qu'au minimum, il a y au minimum un peu de mousse (au niveau du marché immobilier américain… Il est difficile de ne pas voir qu'il y a localement de nombreuses bulles; en 2007, Greenspan admettra que le terme « mousse » était un euphémisme de « bulle »[26]. Au début 2006, le président Bush déclara au sujet du boom immobilier : « si les maisons deviennent trop chères, les gens arrêteront d'acheter…l'économie doit être cyclique » [39]. Sur la base des statistiques du marché immobilier qui indiquent un déclin du marché, des ventes en baisse, une augmentation du stock de logements mis en vente, des prix médians en baisse et l'augmentation du taux de défauts[40], des économistes ont conclu que la correction au niveau du marché immobilier américain a commencé en 2006[41],[42] Un article extrait du magazine Fortune en déclare que « la grande bulle immobilière a finalement commencé à dégonfler… Dans de nombreuses parties du pays, les listes de baisse de prix ont remplacé les listes d'attente ou les banales enchères pour la révervation d'appartements »[20]

L'économiste en chef de Freddie Mac et le directeur du centre des études immobilières de l'université de Harvard (Harvard University's Joint Center for Housing Studies, JCHS) ont nié l'existence d'une bulle immobilière à l'échelle nationale et ont exprimé des doutes sur le fait qu'un déclin significatif des prix immobiliers fût possible au vu de la hausse des prix depuis la dépression des années 1930 et de l'anticipation de l'accroissement de la demande par la génération du Baby boom et du taux bas de chômage[43],[44],[45] Néanmoins des voix se sont exprimées sur le fait que financement reçu par le JCHS par l'industrie immobilière ont affecté son jugement[46] David Lereah, le précédent chef de l'association des agents immobiliers (NAR) a distribué le rapport anti-bulle en afin de « répondre aux accusations irresponsables faites par les médias et les universités locales » [47] En outre, le rapport déclare que « la population ne doit pas être inquiète sur le fait que les prix immobiliers augmentent plus rapidement que les revenus des ménages et qu'il n'existe aucun risque d'une bulle immobilière au vu de la demande sur le marché immobilier et d'autres facteurs économiques prévisibles, et qu'un ralentissement dans la croissance des prix immobiliers peut être envisagé mais dans de nombreuses régions, la pénurie va persister et les prix immobiliers sont susceptibles de continuer à croître par rapport aux normes historiques »[48]. À la suite de rapports indiquant un déclin rapide des ventes et une baisse des prix en [49],[50] Lereah a admis qu'il envisageait « que les prix immobiliers baissent de 5 % à l'échelle nationale, plus dans certains marchés moins dans d'autres. Dans d'autres métropoles comme en Floride et en Californie où les prix ont atteint des sommets pourraient subir un atterrissage dur »[23].

Les ventes nationales ainsi que les prix baissent de manière dramatique en — le déclin le plus important depuis 1989 et la crise des Savings and loan. Selon les données de la NAR, les ventes étaient en baisse de 13 % de 482 000 par rapport au pic de 554 000 en , et le prix médian national a baissé de 6 %, à 217 000 $ contre 230 200 $ en [24]. John A. Kilpatrick de Greenfield Advisors dont les propos sont rapportés par Bloomberg News le établit le lien entre le nombre croissant de personnes dont les maisons sont repossédées par les banques et au niveau local la baisse des prix immobiliers : « Vivre dans une région où de nombreuses personnes perdent leurs maisons peut engendrer une baisse de 10 à 20 % de la valeur du bien immobilier…dans certains cas cela laisser le propriétaire le laissant en negative equity. Les maisons juste à côté vont être touchées » [51]. Le sénat américain Banking Committee mène des auditions sur la bulle immobilière et les pratiques de prêts immobiliers en 2006, intitulées « La bulle immobilière et son implication pour l'économie » et « Estimation du risque: évaluation des emprunts non-traditionnels » [52] À la suite de la crise des subprimes et l'explosion de l'industrie financières des prêts subprimes en , le sénateur Chris Dodd, responsable du Banking Committee auditionne les responsables de cinq firmes de prêts à risques afin de témoigner et d'expliquer leur politique d'offre de prêts. Le sénateur Dodd a déclaré que les pratiques de prêts prédatrices ont mis en danger des millions de propriétaires[11]. Les sénateurs démocrates comme le Chuck Schumer de New York ont également proposé un sauvetage par le gouvernement fédéral des emprunteurs de prêts à risque de manière à sauver ces propriétaires qui risquent de perdre leur résidence[11].

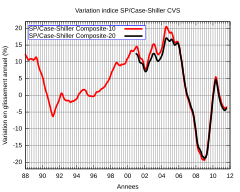

Évolution de l'indice immobilier Case-Shiller

[modifier | modifier le code]Les indices immobiliers suivants résument l'ampleur de la bulle immobilière et illustre aussi son dégonflement. Le premier graphique représente l'évolution de l'indice Case-Shiller qui décrit les prix du marché immobilier ancien durant la période 1987-2001. Cet indice est basé sur la méthode des ventes répétées et a été un indicateur fiable du retournement du marché immobilier américain. L'explosion des prix à partir des années 2000 peut être remarquée, la figure suivante illustrant les variations annuelles vertigineuses de cet indice supérieure à 15 % durant les années 2005-2006. La contrepartie est un effondrement des prix en 2009 jamais observé.

- Indices historiques américains pour l'immobilier ancien

-

Indice historique des prix des logements (1987-2011) non corrigé de l'inflation pour les principales métropoles américaines (indice Case-Shiller).

-

Variation en glissement annuel corrigée des variations saisonnières de l'indice Case-Shiller illustrant les hausses de prix annuelles vertigineuses (2004-2006).

Causes de la bulle immobilière

[modifier | modifier le code]Bulle nationale ou bulles locales ?

[modifier | modifier le code]

L'augmentation des prix immobiliers n'a pas été uniforme, ce qui a fait dire à certains économistes, dont l'ancien responsable de la Réserve fédérale Alan Greenspan, que les États-Unis ne connaissaient pas en soi une bulle à l'échelle nationale, mais un certain nombre de bulles localisées[53]. Néanmoins, en 2007, Greenspan admit qu'il y avait effectivement une bulle immobilière et que l'ensemble de l'écume formée s'était agglomérée en une bulle unique "[26]. Malgré des politiques accommodantes de prêts et de faibles taux d'intérêt, de nombreuses régions ont subi une hausse très limitée durant la bulle. Sur les 20 plus grandes métropoles suivies par l'indice immobilier S&P/Case-Shiller comme le montre la figure au-dessus, six (Dallas, Cleveland, Détroit, Denver, Atlanta, et Charlotte) ont été l'objet d'une hausse de moins de 10 % ajustée de l'inflation en 2001–2006[54]. Durant la même période, 7 métropoles (Tampa, Miami, San Diego, Los Angeles, Las Vegas, Phoenix, et Washington) se sont appréciées de plus de 80 %. Néanmoins, les bulles immobilières ne sont pas observées toujours au même endroit et à la même époque. Par exemple, à San Diego et à Los Angeles, il a déjà été observé des hausses de prix très importantes durant le boom des années 1990 tandis que les bulles à Las Vegas et à Phoenix ne se sont développées qu'en 2003 et 2004 respectivement.

Paradoxalement, lors du dégonflement de la bulle immobilière[55], dans des métropoles (comme Denver et Atlanta), des taux élevés de saisie ont été observés bien qu'ils ont été relativement épargnés par la bulle immobilière. Ce phénomène a également été observé dans certaines villes de la Rust Belt comme Détroit[56] et Cleveland[57], où des économies relativement faibles à l'échelle locale ont produit une hausse modeste des prix durant les années 2000 et un déclin significatif et un taux de saisie important en 2007. En janvier, la Californie, le Michigan, l'Ohio et la Floride étaient les États avec des taux très élevés de saisies. En , les prix en glissement annuel ont baissé dans 24 des 25 métropoles américaines, la Californie et le Sud-Ouest subissant les plus grandes baisses de prix. Selon les statistiques, uniquement Milwaukee a vu une hausse des prix après [58].

Effets collatéraux

[modifier | modifier le code]La hausse sans précédent des prix immobiliers entre 1997 et 2005 a été à l'origine de larges effets au niveau de l'économie des États-Unis :

- L'effet le plus important est sur le marché de la construction de maisons neuves. En 2005, 1 283 000 nouvelles maisons ont été vendues par rapport à une moyenne de 609 000 par an durant la période 1990-1995[59]. Les constructeurs les plus importants comme D. R. Horton, D. R. Horton et D. R. Horton ont vu le sommet de leur capitalisation boursière et de leurs bénéfices en 2004-2005. Les actions de D. R. Horton's sont montées de 3 $ au début des années 1997 à un plus haut de 42,82 $ le . Les bénéfices de Pulte Corp's ont augmenté de 2,33 milliards en 1996 à 14,69 milliards en 2005[60],[61],[62]

- Extraction de liquidité- les prêts basés sur le capital immobilier et le refinancement ont grossi de manière considérable depuis le début des années 1990. Selon les estimations de la Réserve fédérale, en 2005 les propriétaires ont extrait 750 milliards en capital de leurs maisons (par rapport à un niveau de 106 milliards en 1996), dépensant les 2/3 pour de la consommation personnelle, travaux d'embelissement de la maison et les dettes de cartes de crédits[63].

- Il est largement admis que la croissance d'activité économique produite par le gonflement de la bulle immobilière en 2001-2003 a permis d'éviter une récession très importante de l'économie américaine à la suite de l'explosion de la bulle Internet[64]

- La croissance rapide des prix et l'exacerbation des différences de prix a forcé de nombreux résidents à fuir les centres hors de prix des zones métropolitaines, engendrant une croissance explosive exurbs dans certaines régions. La population de Riverside County en Californie a quasiment doublé, de 1 170 413 en 1990 à 2 026 803 en 2006, à cause de sa relative proximité des villes de San Diego et Los Angeles. Sur la côte Est, comté de Loudoun près de Washington a vu sa population tripler entre 1990 et 2006 [65]. [citation nécessaire]

La correction du marché immobilier a inversé certaines de ces tendances [66],[67]. En , la valeur des actions de D.R. Horton et Pulte Corp a baissé d'un tiers par rapport à leurs sommets respectifs, les ventes de résidences étant en forte chute. Certaines des villes et des régions qui ont été l'objet d'une croissance importante durant la période 2000-2005 ont commencé à observer un taux de saisies très important[55]. Il a été suggéré que la faiblesse de l'industrie immobilière et la chute de consommation causée par l'extraction de capital par les ménages américains pourrait aboutir à une récession[68]. En , la société Thomson Financial constate que l'indice d'activité de la Réserve fédérale de Chicago pour février a envoyé le signal que la récession a probablement commencé…"[69]. Le prix des actions de Fannie Mae et de Freddie Mac s'effondre en 2008, parce que les investisseurs sont inquiets de leur manque de capital pour faire face aux pertes de leur portefeuille de 5 000 milliards de prêts et de garanties diverses.

Correction du marché immobilier

[modifier | modifier le code] | |

|

En se basant sur les tendances historiques des prix immobiliers américains[7],[71], de nombreux économistes et journalistes ont prédit des corrections de l'ordre de quelques pour cent, jusqu'à 50 % ou plus, de la valeur dans certains marchés[19],[72],[73],[74],[75] et bien que l'atterrissage n'ait pas affecté toutes les régions des États-Unis, un certain nombre se sont alarmés du fait que la correction pourrait être violente et sévère[76],[77]. L'économiste en chef, Mark Zandi du service de recherche économique de l'entreprise Moody's a prédit un krach avec une dépréciation à deux chiffres dans certaines villes américaines en 2007–2009 [4],[78],[79]. Dans un papier présenté au symposium économique de la Réserve Fédérale en , l'économiste Robert Shiller a prévenu que : « les exemples des cycles précédents indiquent que les baisses majeures au niveau des prix réels du marché immobilier dans certaines régions sont possibles à partir d'aujourd'hui et dans un futur proche » [80].

Explosion du marché subprime

[modifier | modifier le code]

En , l'industrie financière américaine liée aux crédits immobiliers risqués dit "subprimes" s'effondre à cause d'un taux bien plus important que prévu de défauts, provoquant la banqueroute de plus de 25 courtiers, tandis que de nombreux autres annoncent des pertes colossales et se mettent en vente[81] Les actions du principal courtier en prêts subprimes du pays, New Century Financial, plongent de 84 % au milieu des enquêtes de la justice américaine (département de la Justice), avant de se déclarer en faillite sous l'égide du chapitre 11, le , avec un passif excédant 100 millions de $[82]. Le manager du plus grand fonds obligataire américain PIMCO a prévenu en que la crise des subprimes n'était pas un événement localisé et que celle-ci aurait un impact sur l'économie et sur les prix immobiliers[83]. Bill Gross, l'un des plus respectables experts financiers[84], a également critiqué d'une manière sarcastique les notes de l'agence de crédit Moody's attribuées aux titres CDO, ces actifs financiers étant susceptibles de s'effondrer :

« AAA? Vous avez été charmé, Mr. Moody's et Mr. Poor's par le maquillage, les haut talons ou le tatouage en bas du dos ?" Beaucoup de ces jolies "filles" ne sont pas des actifs ayant une valeur faciale de 100 ... Le problème majeur est qu'il y ait 100 milliards de dollars de ces "déchets" toxiques... Celui-ci réside au cœur de l'Amérique, avec des millions et millions de maisons surévaluées[84]. »

Le magazine Business Week s'est également fait l'écho de prévisions par des analystes financiers que l'explosion du marché des prêts subprimes aurait comme conséquence une baisse de revenus pour les grandes banques d'investissement de Wall Street au niveau des opérations de Bourse, au niveau des prêts adossés à des obligations (titres hypothécaires), dont Bear Stearns, Lehman Brothers, Goldman Sachs, Merrill Lynch et Morgan Stanley[81]. La solvabilité de deux hedge funds gérés par Bear Stearns a été mise en péril en , après que la banque Merrill Lynch a vendu des actifs saisis et que trois autres banques ont fermé leurs positions. Les fonds avaient 20 milliards de $ d'actifs en portefeuille mais avaient perdu des milliards sur des obligations adossées à des prêts à risques subprimes[85]. La société H&R Block a également rapporté avoir fait une perte trimestrielle de 677 millions de $ sur différentes transactions qui incluent le courtier en prêts à risques, ainsi que des dépréciations et des provisions sur des prêts et la baisse des prix des emprunts sur le marché secondaire. La valeur des actifs nets s'est effondrée de 21 % au [86] Le responsable du cabinet de consultant pour l'industrie financière Wakefield Co. met en garde sur le fait que

« Cela sera une crise sans aucune comparaison avec les précédentes. Des milliards vont être perdus. »

La banque d'investissement Bear Stearns s'engage à fournir un prêt de 3,2 milliards de $, le , afin de sauver ses hedges funds risquant l'explosion à cause de mauvais paris sur les prêts immobiliers subprimes[87]. Face à ces évènements, Peter Schiff, le président d'Euro Pacific Capital, a souligné que si les obligations des fonds de Bear Stearns étaient vendues aux enchères sur le marché, des valeurs bien plus faibles de ces actifs seraient révélées. Schiff a également ajouté « ceci forcerait les autres fonds spéculatifs à évaluer d'une manière similaire la valeur de leurs actifs. Ce serait incroyable qu'une solution émerge de Wall Street afin d'arriver à une telle catastrophe...? Néanmoins, leurs véritables faiblesses vont révéler les abysses dans lesquelles le marché immobilier est sur le point de plonger »[88].

Le New York Times fait le lien entre cette crise des fonds spéculatifs et une politique laxiste en matière de prêts : « La crise cette semaine, avec le quasi-effondrement des deux hedges funds gérés par Bear Stearns, provient directement du marché immobilier et de la chute par les critères laxistes d'octroi de prêts qui ont fait pleuvoir l'argent sur le marché mais laissant ensuite de nombreuses personnes avec d'énormes difficultés pour garder leurs maisons. »[87]

La crise financière s'accentue le avec l'annonce de la banque française BNP Paribas sur ses difficultés à évaluer à leur juste valeur des actifs de trois fonds communs de placement de types monétaire à cause d'une exposition aux marchés subprimes américains[89]. De manière à faire face à cette exposition potentielle (mais pas encore quantifiée) des banques européennes au marché subprime américain, la Banque centrale européenne (BCE) réagit immédiatement aux perturbations de marché en ouvrant massivement des lignes de crédit de 96,8 milliards € (130 milliards de $) à faible taux d'intérêt [90]. Le jour suivant la propagation de la panique financière au sujet des restrictions de crédits qui se sont propagées à l'Europe, la banque centrale américaine (FED) a également conduit des opérations d'open market, de manière à injecter 38 milliards de $ de réserves temporaires afin d'aider le système financier à surmonter les effets du tarissement du crédit (credit crunch) [91]. De manière à minimiser les effets des restrictions de crédit, le à 8h15 du matin, le président de la Réserve fédérale, Ben Bernanke, décide de baisser son taux directeur, qui correspond au taux de prêt entre les banques commerciales et la réserve fédérale, de 50 points de base, de 5,75 % à 6,25 %. La raison invoquée par la réserve fédérale américaine est que les turbulences observées sur les marchés financiers ont accru le risque d'un déclin économique. Au début de l'effondrement de l'industrie financière des prêts subprimes, le sénateur Chris Dodd, responsable du comité Banking Committee tient des audiences en mars 2007 dans lesquelles il est demandé aux responsables des cinq plus grand courtiers de prêts subprimes d'exposer et d'expliquer leur politique d'octroi de prêts. Dodd a déclaré que les pratiques de prêts prédatrices menaçaient des millions de propriétaires[11]. De manière complémentaire, les sénateurs démocrates comme le sénateur de New York Chuck Schumer ont proposé un sauvetage par le gouvernement fédéral des emprunteurs à risques comme celui de la crise des Savings and Loan, de manière à éviter aux propriétaires la perte de leur résidence. Les opposants à cette proposition de loi ont mis en lumière le fait qu'un sauvetage par le gouvernement des emprunteurs à risque n'était pas dans les intérêts de l'économie américaine, parce qu'il va créer un mauvais précédent et un aléa moral et qu'il aggraverait dans le futur les problèmes de spéculation au niveau du marché immobilier.

Lewis Ranieri de Salomon Brothers, créateur du marché des titres hypothécaires dans les années 1970, a mis en garde au sujet de l'impact futur des défauts sur les emprunts :

« On est au début de la tempête... Si vous pensez que la situation est mauvaise, imaginez ce qu'il en sera au milieu de la crise. »

Selon lui, plus de 100 milliards de dollars en prêts hypothécaires sont susceptibles d'être en défaut lorsque les problèmes observés au niveau du marché à risque (subprime) vont aussi émerger sur le marché des prêts conventionnels (prime) [92]. Il est important de rappeler que l'ancien responsable de la réserve fédérale, Alan Greenspan, a glorifié dans un discours en 2005 la croissance de l'industrie des prêts hypothécaires à risques (subprimes) et les outils utilisés pour s'assurer de la solvabilité des emprunteurs[93]. Greenspan a été fortement critiqué pour son rôle dans la formation de la bulle immobilière et de la crise économique de 2008 qui a suivi, à cause des remarques précédentes et les encouragements qu'il a formulé pour utiliser ces prêts à taux variable[94] , [95] , [96] Concernant l'exubérance irrationnelle au niveau de la croissance des crédits risqués, Greenspan concèdera plus tard : « Je ne m'en suis réellement rendu compte qu'en fin 2005 et 2006. » [27]

Le , la banque britannique Northern Rock demande à la Banque d'Angleterre (BOE) un financement d'urgence à cause des problèmes de liquidités liés à la crise des subprimes[97]. Ces problèmes ont précipité un bank run au niveau des différentes agences de la Northern Rock au Royaume-Uni par des clients effrayés qui ont transféré « environ deux milliards de livres en seulement trois jours » [98].

Notes et références

[modifier | modifier le code]- (en) Cet article est partiellement ou en totalité issu de l’article de Wikipédia en anglais intitulé « United_States_housing_bubble » (voir la liste des auteurs).

- (en) Ruth Mantell, « Home prices off record 18 % in past year, Case-Shiller says », www.marketwatch.com (consulté le )

- (en) « "The Fourth Quarter Starts with Broad-based Declines in Home Prices According to the S&P/Case-Shiller Home Price Indices(PDF)" », http://www.standardandpoors.com

- (en) « Housing woes take bigger toll on economy than expected: Paulson », AFP, (lire en ligne)

- (en) Épisode In Washington, big business and big money are writing the rules on trade… de la série Bill Moyers Journal. Transcript.

- (en) « Bush Moves to Aid Homeowners », The Wall Street Journal, (lire en ligne)

- Reuters. (2008). FACTBOX - U.S. government bailout tally tops 504 billion pounds.

- (en) Robert Shiller, Irrational Exuberance : (Second Edition), Princeton, Princeton University Press, , 2e éd., 336 p. (ISBN 978-0-691-12335-6, LCCN 2004024789)

- (en) Andrew Laperriere, « Housing Bubble Trouble: Have we been living beyond our means? », The Weekly Standard, (lire en ligne)

- (en) « No mercy now, no bail-out later », The Daily Telegraph, (lire en ligne) :

« [T]he American housing boom is now the mother of all bubbles—in sheer volume, if not in degrees of speculative madness. »

- (en) « Lowering the Boom? Speculators Gone Mild », Fortune, (lire en ligne) :

« America was awash in a stark, raving frenzy that looked every bit as crazy as dot-com stocks. »

- (en) John Poirier, « Top five US subprime lenders asked to testify-Dodd », Reuters, (lire en ligne)

- (en) « Intended federal funds rate, Change and level, 1990 to present »

- (en) Robert Shiller, « The Bubble's New Home », Barron's, (lire en ligne) :

Plot of inflation-adjusted home price appreciation in several U.S. cities, 1990–2005:« The home-price bubble feels like the stock-market mania in the fall of 1999, just before the stock bubble burst in early 2000, with all the hype, herd investing and absolute confidence in the inevitability of continuing price appreciation. My blood ran slightly cold at a cocktail party the other night when a recent Yale Medical School graduate told me that she was buying a condo to live in Boston during her year-long internship, so that she could flip it for a profit next year. Tulipomania reigns. »

Évolution des prix immobiliers ajustés de l'inflation dans certaines métropoles durant la période 1990–2005. - (en) « Is A Housing Bubble About To Burst? », BusinessWeek, (lire en ligne, consulté le )

- (en) Robert Shiller, « The Bubble's New Home », Barron's, (lire en ligne) :

« Once stocks fell, real estate became the primary outlet for the speculative frenzy that the stock market had unleashed. Where else could plungers apply their newly acquired trading talents? The materialistic display of the big house also has become a salve to bruised egos of disappointed stock investors. These days, the only thing that comes close to real estate as a national obsession is poker. »

- (en) G.R. Putland, « From the subprime to the terrigenous: Recession begins at home », Land Values Research Group,

- (en) « The end of Poland's house price boom », Global Property Guide,

- (en) « After the fall », The Economist, (lire en ligne)

- (en) « The No-Money-Down Disaster », Barron's, (lire en ligne)

- (en) « Welcome to the Dead Zone », Fortune, (lire en ligne, consulté le )

This article classified several U.S. real-estate regions as "Dead Zones", "Danger Zones", and "Safe Havens."

Magazine Fortune concernant la bulle immobilière et les « zones de la mort » « Zone de la mort » « Zone de danger » « Zone de refuge » Boston Chicago Cleveland Las Vegas Los Angeles Columbus Miami New York Dallas Washington / Northern Virginia San Francisco / Oakland Houston Phoenix Seattle Kansas City Sacramento Omaha San Diego Pittsburgh - « Adjustable-rate loans come home to roost: Some squeezed as interest rises, home values sag »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) « Over 14,000 Phoenix For-Sale Homes Vacant », The Housing Bubble Blog,

Inventaire de houses for sale in Phoenix, AZ de juillet 2005 à mars 2006. Le 10 mars 2006, un nombre probablement supérieur à 14 000 (environ la moitié) de ces maisons en vente étaient vides (source : Arizona Regional Multiple Listing Service.) - (en) David Lereah, « Existing home sales drop 4,1 % in July, median prices drop in most regions », USA Today, (lire en ligne)

- (en) Nancy Trejos, « Existing-Home Sales Fall Steeply », The Washington Post, (lire en ligne, consulté le )

- (en) « Alan Greenspan Interview with Jim Lehrer », The NewsHour with Jim Lehrer, (lire en ligne)

- (en) « Greenspan alert on US house prices », Financial Times, (lire en ligne)

- (en) Mark Felsenthal, « Greenspan says didn't see subprime storm brewing », Reuters, (lire en ligne)

- (en) « Subprime shockwaves », Bloomberg, (lire en ligne)

- (en) « Lender Sees Mortgage Woes for 'Good' Risks », The New York Times, (lire en ligne)

- (en) Michael Hudson, « The New Road to Serfdom », Harper's, vol. 312, no 1872, , p. 39–46

- (en) Ed Leamer, « Is economy headed to a soft landing? », USA Today, (lire en ligne) :

« This soft-landing scenario is a fantasy… Anything housing-related is going to feel like a recession, almost like a depression. »

- « New home sales continue to fall »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- « Bloomberg Interview of Robert Shiller »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) Nouriel Roubini, « Eight Market Spins About Housing by Perma-Bull Spin-Doctors… And the Reality of the Coming Ugliest Housing Bust Ever… », RGE Monitor, (lire en ligne) :

« A lot of spin is being furiously spinned around–often from folks close to real estate interests–to minimize the importance of this housing bust, it is worth to point out a number of flawed arguments and misperception that are being peddled around. You will hear many of these arguments over and over again in the financial pages of the media, in sell-side research reports and in innumerous TV programs. So, be prepared to understand this misinformation, myths and spins. »

- (en) Frederic N.C. Smalkin, « Risky Lending Trends could Bust Mortgage Boom », The Baltimore Sun, (lire en ligne)

- At Freddie Mac, Chief Discarded Warning Signs, Charles Duhigg, The New York Times, 5 août 2008

- Did Greenspan add to subprime woes? Gramlich says ex-colleague blocked crackdown on predatory lenders despite growing concerns, Wall Street Journal, Greg Ip, 9 juin 2007

- (en) « In come the waves: The worldwide rise in house prices is the biggest bubble in history. Prepare for the economic pain when it pops. », The Economist, (lire en ligne) :

« The worldwide rise in house prices is the biggest bubble in history. Prepare for the economic pain when it pops. »

- (en) « President Highlights Importance of Small Business in Economic Growth »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?), The White House, — President Bush was asked about the housing boom's impact on the ability of the questioner's children to purchase a home. The President answered: '…If houses get too expensive, people will stop buying them, which will cause people to adjust their spending habits… Let the market function properly. I guarantee that your kind of question has been asked throughout the history of homebuilding - you know, prices for my homes are getting bid up so high that I'm afraid I'm not going to have any consumers - or my kid - and yet, things cycle. That's just the way it works. Economies should cycle.

- « Mass. home foreclosures rise quickly »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) Nouriel Roubini, « Recession will be nasty and deep, economist says », MarketWatch, (lire en ligne) :

« This is the biggest housing slump in the last four or five decades: every housing indicator is in free fall, including now housing prices. »

- (en) Dean Baker, « The Slow Motion Train Wreck », The American Prospect, (lire en ligne)

- (en) « Housing Bubble—or Bunk? Are home prices soaring unsustainably and due for plunge? A group of experts takes a look—and come to very different conclusions », Business Week, (lire en ligne)

- « The State of the Nation's Housing 2006 »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- « The housing wail »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) « Harvard Hypes Housing, but Why? », Motley Fool, (lire en ligne)

- « Anti-Bubble Reports »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- « Housing Bubble Prospects Q&A »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) Shawn Tully, « Getting real about the real estate bubble », Fortune, (lire en ligne)

- (en) « Housing market may be on ice, but the blame market is red hot », Chicago Tribune, (lire en ligne)

- (en) Kathleen Howley, « U.S. Mortgages Enter Foreclosure at Record Pace », Bloomberg News, (lire en ligne)

- (en) « Lawmakers to probe housing 'bubble', mortgages », Reuters, (lire en ligne) Streaming video is available at the "Paper-Money" blog for both the hearings of "The Housing Bubble and its Implications for the Economy" and "Calculated Risk: Assessing Non-Traditional Mortgage Products."

- (en) « Greenspan: 'Local bubbles' build in housing sector », USA Today, (lire en ligne)

- (en) « S&P/Case-Shiller Home Price Indices-historical spreadsheets »

- (en) « California cities fill top 10 foreclosure list », CNNMoney.com,

- (en) « Home prices tumble as consumer confidence sinks », Reuters, (lire en ligne, consulté le )

- (en) Noelle Knox, « Cleveland: Foreclosures weigh on market », USA Today, (lire en ligne)

- (en) Sharon Lynch, « Metro U.S. Home Prices Fall on Higher Foreclosures », Bloomberg, (lire en ligne, consulté le )

- [PDF] (en) « Number of Stories in New One-Family Houses Sold »

- (en) « DR Horton In historical share prices »

- (en) « Pulte Corp. 2006 Annual Report »

- (en) « Pulte Corp.1996 Forbes0-K - Annual report »

- [PDF] (en) « Sources and Uses of Equity Extracted from Homes »

- (en) « America's Unsustainable Boom »

- Loudoun County (en).

- [PDF] (en) « quarterly starts completions »

- [xls] (en) « Mortgage Equity Extraction »

- (en) « Bureau of Economic Analysis GDP estimate, Q2 2007 », sur bea.gov, (consulté le ) [PDF]

- (en) « Chicago Fed index indicates recession has probably begun », Forbes, Thomson Financial, (lire en ligne, consulté le )

- « Real Estate Reality Check (Powerpoint talk) »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

Variation du prix des appartements en pour cent dans le Sud et l'Ouest des États-Unis durant la période 2002-2006 (source: NAR.) - (en) Dean Baker, « The bubble question », CNNMoney.com, (lire en ligne) :

« There has never been a run up in home prices like this. »

- (en) « US heading for house price crash, Greenspan tells buyers », The Times, (lire en ligne) :

« Alan Greenspan, the United States's central banker, warned American homebuyers that they risk a crash if they continue to drive property prices higher... On traditional tests, about a third of U.S. local homes markets are now markedly overpriced. »

- (en) « Buffett: Real estate slowdown ahead », CNNMoney.com, (lire en ligne) :

« Once a price history develops, and people hear that their neighbor made a lot of money on something, that impulse takes over, and we're seeing that in commodities and housing... Orgies tend to be wildest toward the end. It's like being Cinderella at the ball. You know that at midnight everything's going to turn back to pumpkins and mice. But you look around and say, 'one more dance,' and so does everyone else. The party does get to be more fun—and besides, there are no clocks on the wall. And then suddenly the clock strikes 12, and everything turns back to pumpkins and mice. »

- (en) « Surviving a Real-Estate Slowdown », The Wall Street Journal, (lire en ligne) :

« A significant decline in prices is coming. A huge buildup of inventories is taking place, and then we're going to see a major [retrenchment] in hot markets in California, Arizona, Florida and up the East Coast. These markets could fall 50% from their peaks. »

- « Bubble Blog »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le )

- (en) Paul Krugman, « No bubble trouble? », The New York Times, (lire en ligne) :

« [T]he overall market value of housing has lost touch with economic reality. And there's a nasty correction ahead. »

- (en) « Housing bubble correction could be severe », US News & World Report, (lire en ligne)

- (en) « Study sees '07 'crash' in some housing », Chicago Tribune, (lire en ligne)

- (en) « Moody's predicts big drop in Washington housing prices », Washington Business Journal, (lire en ligne)

- (en) « Two top US economists present scary scenarios for US economy; House prices in some areas may fall as much as 50 % - Housing contraction threatens a broader recession », Finfacts Ireland, — The examples we have of past cycles indicate that major declines in real home prices—even 50 per cent declines in some places—are entirely possible going forward from today or from the not-too-distant future.

- (en) « The Mortgage Mess Spreads », BusinessWeek, (lire en ligne)

- (en) « New Century Financial files for Chapter 11 bankruptcy », MarketWatch, (lire en ligne)

- (en) « PIMCO's Gross », CNNMoney.com, (lire en ligne)

- (en) « When mainstream analysts compare CDOs to 'subslime', 'toxic waste' and 'six-inch hooker heels'... », RGE Monitor,

- (en) « Merrill sells off assets from Bear hedge funds », Reuters, (lire en ligne)

- (en) « H&R Block struck by subprime loss », Financial Times, (lire en ligne)

- (en) « $3.2 Billion Move by Bear Stearns to Rescue Fund », The New York Times, (lire en ligne)

- (en) Leslie Wines, « Bear Stearns Hedge Fund Woes Stir Worry In CDO Market », MarketWatch, (lire en ligne)

- (en) « BNP Paribas Investment Partners temporally suspends the calculation of the Net Asset Value of the following funds: Parvest Dynamic ABS, BNP Paribas ABS EURIBOR and BNP Paribas ABS EONIA »,

- (en) « Big French Bank Suspends Funds », The New York Times, (lire en ligne)

- (en) « Fed Acts to Stem Credit Turmoil », USA TODAY, (lire en ligne)

- (en) « Next: The real estate market freeze », MSN Money, (lire en ligne)

- (en) Alan Greenspan, « Remarks by Chairman Alan Greenspan, Consumer Finance At the Federal Reserve System's Fourth Annual Community Affairs Research Conference, Washington », Federal Reserve Board,

- (en) Stephen Roach, « The Great Unraveling », Morgan Stanley, — In early 2004, he urged homeowners to shift from fixed to floating rate mortgages, and in early 2005, he extolled the virtues of sub-prime borrowing—the extension of credit to unworthy borrowers. Far from the heartless central banker that is supposed to 'take the punchbowl away just when the party is getting good,' Alan Greenspan turned into an unabashed cheerleader for the excesses of an increasingly asset-dependent U.S. economy. I fear history will not judge the Maestro's legacy kindly

- (en) Nouriel Roubini, « Who is to Blame for the Mortgage Carnage and Coming Financial Disaster? Unregulated Free Market Fundamentalism Zealotry », RGE Monitor,

- On October 15, 2008, Anthony Faiola, Ellen Nakashima and Jill Drew wrote a lengthy article in the Washington Post titled, "What Went Wrong." See https://www.washingtonpost.com/wp-dyn/content/article/2008/10/14/AR2008101403343_5.html?hpid=topnews&sid=ST2008101403344&s_pos=. In their investigation, the authors claim that Greenspan vehemently opposed any regulation of financial instruments known as derivatives. They further claim that Greenspan actively sought to undermine the office of the Commodity Futures Trading Commission, specifically under the leadership of Brooksley E. Born, when the Commission sought to initiate the regulation of derivatives. Ultimately, it was the collapse of a specific kind of derivative, the Mortgage-backed security, that triggered the economic crisis of 2008.

- (en) « Northern Rock asks for Bank help », BBC News, (lire en ligne)

- (en) « Banks remain under fire in London », Financial Times, (lire en ligne)

Voir aussi

[modifier | modifier le code]Livres

[modifier | modifier le code]- June Fletcher (2005), House Poor: Pumped Up Prices, Rising Rates, and Mortgages on Steroid - How to Survive the Coming Housing Crisis, New York: Collins. (ISBN 0-06-087322-1).

- Fred E. Foldvary (2007), The Depression of 2008, Berkeley: The Gutenberg Press. (ISBN 0-9603872-0-X).

- John R. Talbott (2006). Sell Now!: The End of the Housing Bubble, New York: St. Martin's Griffin. (ISBN 0-312-35788-5).

- John R. Talbott (2003). The Coming Crash in the Housing Market, New York: McGraw-Hill. (ISBN 0-07-142220-X).

- Elizabeth Warren and Amelia Warren Tyagi (2003). The Two-Income Trap: Why Middle Class Mothers and Fathers are Going Broke, New York: Basic Books. (ISBN 0-465-09082-6).

Articles

[modifier | modifier le code]- (en) « Hear that hissing sound? », The Economist, (lire en ligne)

- (en) « After the fall », The Economist, (lire en ligne)

- (en) « In come the waves », The Economist, (lire en ligne)

- (en) « Will the walls come falling down? », The Economist, (lire en ligne)

- (en) « Still want to buy? », The Economist, (lire en ligne)

- (en) « The American economy: A phoney recovery », The Economist, (lire en ligne)

- (en) « House of cards », The Economist, (lire en ligne)

- (en) « Going through the roof », The Economist, (lire en ligne)

- (en) « Take It From Japan: Bubbles Hurt », The New York Times, (lire en ligne)

- (en) June Fletcher, « Is the Party Really Over For the Housing Boom? », The Wall Street Journal, (lire en ligne)

- (en) Dean Baker, « The Housing Bubble Fact Sheet », Center for Economic and Policy Research, (lire en ligne [PDF])

- Fred E. Foldvary (1997), "The Business Cycle: A Georgist-Austrian Synthesis," American Journal of Economics and Sociology 56(4):521–41, octobre.

- N. Gregory Mankiw et David N. Weil (1989). "The baby boom, the baby bust, and the housing market", Regional Science and Urban Economics, vol. 19, No.2, , p. 235–258.

- (en) Paul Krugman, « Housing Gets Ugly », The New York Times, (lire en ligne)

- (en) Robert J. Samuelson, « Home Is Where the Worry Is », The Washington Post, (lire en ligne)

- « "America's Rental Housing: The Key to a Balanced National Policy" »(Archive.org • Wikiwix • Archive.is • Google • Que faire ?) (consulté le ), Joint Center for Housing Studies, université Harvard, 2007

Articles connexes

[modifier | modifier le code]Liens externes

[modifier | modifier le code]- Buy vs. Rent Calculator - from The New York Times.

- Center for Economic and Policy Research - CEPR regularly releases reports on the U.S. Housing Bubble.

- Office of Federal Housing Enterprise Oversight - Quarterly Government Appreciation Statistics (Statewide)

- Housing bubble weblogs, cited in BusinessWeek, Chicago Tribune, CNN/Money, Newsweek, Salon, San Francisco Chronicle, Times (Trenton, N.J.), Wall Street Journal, Washington Post, Motley Fool: