Cappé et Flooré

Les Certificats Cappés et Floorés sont des Produits de Bourse appartenant à la catégorie des produits dérivés à effet de levier. Ils garantissent à l’investisseur de recevoir à maturité un montant fixe, connu à l’avance, si le sous-jacent clôture au-dessus de la borne haute pour un Cappé ou en dessous de la borne basse pour un Flooré[1].

Quel est l’intérêt des Cappés et Floorés ?

[modifier | modifier le code]Les Certificats Cappés et Floorés sont des produits destinés aux investisseurs souhaitant tirer profit d’une tendance de marché stable, modérément haussière ou légèrement baissière[2].

Historique des Cappés et Floorés

[modifier | modifier le code]Les premiers Certificats Cappés et Floorés ont vu le jour en Allemagne en 2001 et ont fait leur apparition en France en 2003, émis par Calyon. Depuis 2011 les seuls émetteurs en France proposant ces produits sont : Commerzbank et BNP Paribas.

Fonctionnement des Certificats Cappés et Floorés

[modifier | modifier le code]Chaque Certificat Cappé ou Flooré possède une borne basse et une borne haute qui sont fixes. La valeur maximale de remboursement correspond à la différence entre la borne haute et la borne basse du produit ajustée de la parité du produit. Le Certificat Cappé permet de prendre position à la hausse du sous-jacent, tandis que le Certificat Flooré est adapté pour un scénario baissier[3].

Pour un Cappé :

- À échéance, si le sous-jacent clôture au-dessus de la borne haute, l’investisseur reçoit le remboursement maximal.

- Si le sous-jacent clôture entre les deux bornes du produit, l’investisseur recevra la différence entre le cours de clôture du sous-jacent et la borne basse.

- Si par contre le sous-jacent clôture en dessous de la borne basse, le produit perd toute valeur.

Pour un Flooré :

- À échéance, si le sous-jacent clôture en dessous de la borne basse, l’investisseur reçoit le remboursement maximal.

- Si le sous-jacent clôture entre les deux bornes du produit, l’investisseur recevra la différence entre la borne haute et le cours de clôture du sous-jacent.

- Si le sous-jacent clôture au-dessus de la borne haute, le produit perd toute valeur.

Les Certificats Cappés + et Floorés + offrent une marge de sécurité additionnelle à l’investisseur.

- Si le sous-jacent termine au-dessus de la borne basse sans l’avoir touchée durant la vie du produit, le détenteur d’un Certificat Cappé + recevra le remboursement maximal. Dès que le sous-jacent touche la borne basse, le Cappé + fonctionne comme un Certificat Cappé normal.

- Inversement, si le sous-jacent termine au-dessous de la borne haute sans l’avoir touchée durant la vie du produit, le détenteur d’un Certificat Flooré + recevra le remboursement maximal. Dès que le sous-jacent touche la borne haute du produit, le Flooré + fonctionne comme un Certificat Flooré normal.

Exemple

[modifier | modifier le code]Considérons un CAC 40 à 3452 points, un Certificat Cappé coté 115€, ayant une parité de 1, une borne haute à 3500 points et borne basse à 3300 points. Trois scénarios sont envisageables à maturité:

- Le CAC 40 clôture au-dessus de 3500 points, l’investisseur reçoit donc le remboursement maximal de 200€, soit 74 % de rendement.

- Le CAC 40 clôture à 3445 points, l’investisseur recevra 145 €, soit un taux de rendement actuariel de 26 %.

- Le CAC 40 clôture à 3284 points, le Certificat Cappé perd toute valeur.

Comment évolue le prix des Certificats Cappés et Floorés?

[modifier | modifier le code]Le prix d’un Certificat Cappé et Flooré dépend de différents facteurs :

- La distance entre le cours du sous-jacent et les bornes. Plus le sous-jacent est proche de la borne haute pour un Cappé ou de la borne basse pour un Flooré, plus le produit se valorise.

- Plus le sous-jacent est proche de la borne haute dans le cas d’un Cappé / de la borne basse pour un Flooré et plus on se rapproche de la maturité, plus grande est la probabilité d’avoir le remboursement maximal. La valeur temps aura une influence positive sur le prix du produit. Pour savoir quel est l’impact de la valeur temps sur le prix du Certificat Cappé / Flooré tout au long de sa durée de vie, on doit considérer la somme de la valeur temps des deux warrants dont il est composé.

- Pour mesurer l’impact de la volatilité sur un Certificat Cappé / Flooré, il faut considérer l’impact de la volatilité sur chacune des deux options qui le composent.

Structuration des Cappés et Floorés

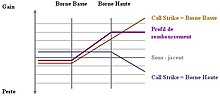

[modifier | modifier le code]Un Certificat Cappé assimilable à un Bull Spread, se construit avec deux options de maturité égale à celle du produit.

- L’achat d’un Call de strike égal à la borne basse

- La vente d’un Call de strike égal à la borne haute du produit

Le Certificat Cappé + se construit comme un certificat Cappé avec en plus l’achat d’une option Put Down & Out de strike égal à la borne haute et barrière égale à la borne basse.

Un Certificat Flooré assimilable à un Bear Spread, se construit avec deux options de maturité égale à celle du produit.

- L’achat d’un Put de strike égale à la borne haute

- La vente d’un Put de strike égale à la borne basse du produit

Le Certificat Flooré + se construit comme un certificat Flooré avec en plus l’achat d’une option Call Up & Out de strike égale à la borne basse et barrière égale à la borne haute.

Quelle fiscalité en France pour les Certificats Cappés et Floorés en 2012 ?

[modifier | modifier le code]Les Certificats Cappés et Floorés ne sont pas éligibles au PEA, leur fiscalité diffère selon que l’investisseur revende le produit avant échéance ou non :

- Si le produit est revendu avant échéance, le régime fiscal auquel l’investisseur est soumis est celui des actions, la plus-value de cession éventuelle est imposable à 34,5 %[4] dès le premier euro (19 % de taxe et 15,5 % de prélèvements sociaux.

- Si l’investisseur attend l’échéance, le régime fiscal s’appliquant est celui des obligations, le gain net réalisé sera inclus dans le revenu du foyer et donc imposé au barème de l’impôt sur le revenu et aux prélèvements sociaux au taux de 15,5 %. Il est possible d’opter par option, auprès d’un intermédiaire financier, pour le prélèvement forfaitaire libératoire au taux de 34,5 %*. En revanche, la perte nette subie est assimilable à une perte en capital qui ne pourra faire l’objet d’aucune imputation.